Para facilitar la comprensión y el proceso de recuperación del IVA en facturas impagadas, se ofrece a continuación un desarrollo detallado de cada uno de los pasos y requisitos necesarios:

Paso 1: Determinación de Plazos Según el Tamaño de la Empresa

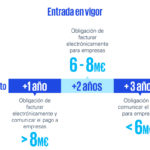

El primer paso para recuperar el IVA de una factura impagada implica determinar el plazo dentro del cual se debe actuar, que varía en función del tamaño de la empresa:

Para Grandes Empresas (con una cifra de negocios superior a 6.010.121,04 euros): La base imponible debe modificarse dentro de los tres meses siguientes a la finalización de un año desde la fecha en que se produjo el devengo de la operación o desde el vencimiento del plazo impagado.

Para Pymes: La modificación debe realizarse dentro de los seis meses o un año, dependiendo del caso, tras el cierre del año en el que ocurrió el devengo de la operación o el vencimiento del pago.

En ambos casos, es crucial iniciar el proceso en los tiempos estipulados para asegurar la posibilidad de recuperar el IVA.

Paso 2: Cumplimiento de Requisitos por Parte del Acreedor

Una vez determinado el plazo aplicable, el acreedor debe cumplir con varios requisitos esenciales para poder proceder con la recuperación del IVA:

Emisión de Factura Rectificativa:

Se debe generar una factura rectificativa que especifique claramente la base imponible y la cuota del IVA que se rectifican. Esta factura debe enumerar explícitamente su naturaleza rectificativa, la causa de la modificación, y contener los detalles identificativos de las facturas originales rectificadas. Es imprescindible demostrar que esta factura ha sido enviada al destinatario.

Registro Adecuado y Comunicación con la AEAT:

Es fundamental que las operaciones se hayan facturado y registrado correctamente en el libro de facturas expedidas. Además, la modificación de la base imponible debe ser comunicada a la Agencia Tributaria a través de un formulario electrónico específico, dentro de un mes desde la emisión de la factura rectificativa.

Paso 3: Presentación de Documentación Necesaria

Antes de proceder con la comunicación formal a la AEAT, el acreedor debe preparar y presentar cierta documentación esencial a través del registro electrónico de la Agencia Tributaria:

Copia de las Facturas Rectificativas: Se deben incluir copias de todas las facturas que se han modificado para reflejar la rectificación del IVA.

Documentación de la Reclamación: Dependiendo del caso, esto puede incluir un documento de reclamación judicial, un requerimiento notarial, o un certificado emitido por un ente público.

Para Grandes Empresas: Se requiere además la presentación de una relación detallada de todas las facturas rectificativas emitidas.

Paso 4: La Reclamación Judicial Mediante Juicio Monitorio

Si se opta por la vía de la reclamación judicial para recuperar el IVA, el juicio monitorio ofrece un mecanismo eficaz. Este procedimiento permite presentar una demanda de forma simplificada sin necesidad inicial de abogado o procurador. Es vital, tras la admisión de la demanda, informar a la AEAT sobre el impago y las acciones judiciales emprendidas, proporcionando todos los justificantes pertinentes.

Paso 5: Obligaciones del Destinatario de la Factura Rectificativa

El destinatario de una factura rectificativa, asumiendo que actúa en calidad de empresario o profesional, debe ajustar sus declaraciones de IVA para reflejar la modificación. Esto implica declarar las cuotas rectificadas como una minoración de las cuotas deducibles inicialmente reportadas. Además, es necesario comunicar electrónicamente a la AEAT la recepción de las facturas rectificativas, incluyendo el importe total de las cuotas rectificadas.

Siguiendo estos pasos detalladamente y asegurando el cumplimiento de todos los requisitos y plazos, las empresas pueden navegar con éxito el proceso de recuperación del IVA de facturas impagadas, manteniendo así la conformidad fiscal y optimizando su flujo de caja.

Es un proceso laborioso, pero si lo necesitáis podéis encargarnos esa gestión tributaria a nuestra Asesoría.

Atram Consulting SL